没有网点的互联网银行是啥样? 解密前海微众银行

发布时间:2015-02-02来源:深圳商报作者:

这是我国首家互联网银行,也是首家获批开业的民营银行——正在内测试运营的深圳前海微众银行,已然成为社会关注焦点。这家据称无网点、无需担保,仅服务个人和小微企业、不设大公司部的互联网银行,会以什么面貌服务微众?记者日前实地探访了这家还处于试营业阶段的银行。

首家网络银行

的确与众不同

没有宽敞的营业大厅,没有华丽的装修,位于深圳市南山区田厦国际中心的微众银行,除了电子屏上不断滚动的基准利率、外汇牌价,其他地方完全看不出这是一家银行。门口放置的一个大大的企鹅造型透露出它的腾讯背景,也显示出它的与众不同。

与社会的高度关注相比,这家银行的简单、低调有些出人意料。30亿元的注册资本,400名员工,总部只占两层楼,仅够容纳20人的会议室,行领导办公面积只有十多平方米。这些与传统大银行相比,真是有些“微”不足道。

与“微”相比,人们更关心的是它的“众”。微众银行墙上醒目的标语——“普惠金融为目标,个存小贷为特色,数据为抓手,同业合作为依托”,标示出这家创新型互联网银行普惠金融的发展方向。

银监会批复的微众银行经营范围主要包括:吸收存款、发放贷款、办理结算及票据、债券、外汇、银行卡等业务,这似乎与传统银行并无差异。但其实区别有两点:一是个存小贷,主要目标客户为工薪阶层、自由职业者、进城务工人员等普通公众,以及符合国家政策导向的小微企业和创业企业;二是没有实体网点,业务在线完成。

与传统银行主要关注大企业、大项目不同,微众银行主要吸收个人及小微企业存款,并针对个人及小微企业发放贷款。“在业务架构方面,由于我们的服务对象与其他银行不同,所以不可能建立大而全的东西,比如大公司部等。”微众银行监事长李南青表示。

微众银行首笔3.5万元贷款发放给一位卡车司机,司机通过远程“刷脸”认证,通过大数据分析对贷款人信用进行评定,其实已经描绘出首家网络银行如何运行的大致轮廓。

试营业进展顺利

但低调谨慎

自去年12月12日获得监管部门批准开业,16日拿到工商营业执照,今年1月4日放出第一笔贷款,微众银行推进动作火速。

“试营业主要是对产品的流程进行测试。我们目前还没有正式在市场上与客户互动起来。”微众银行行长曹彤告诉记者,测试主要是在系统、产品和风险控制方面,目前比较顺利。

据了解,在试营业阶段,微众银行主要为银行股东、银行员工办理存款测试账户,并通过对目标客户数据进行内部分析和信息筛选,小范围邀请目标客户参与业务体验。但具体邀请了哪些客户参与体验,微众没有透露。

镁光灯下,微众管理层的行事风格格外低调。

“试营业的具体情况如何,客户体验是否满意”“刷脸贷款能否投入应用”“远程开户的政策障碍怎么突破”……面对记者连珠炮似的发问,曹彤应答谨慎。

“我们内部确实在抓紧做一些事情,但还没成熟到能亮出来公布的时候”“这项技术在做内部测试,希望把它用到未来的金融服务中,最终能否走向市场,还希望不断与各方互动”“我们正在想尽办法,一个在线银行确实有很多问题需要解决和突破”。

背靠腾讯这个大股东,外界认为微众将充分发挥腾讯的大数据优势。但曹彤坦言,最基础的数据来源还是央行征信系统。“未来会考虑吸收更多的数据来源,但不能指望一起步就有。”

也许,对处于试营业的微众来说,在相关监管规定尚不明确的情况下,保持低调和谨慎是现实的选择。

“不是搅局者,

是补充者”

互联网银行出现,对传统银行意味着什么?

“我们不是搅局者,是补充者。”曹彤表示,“小微企业、普惠服务,各家银行都在做,不过这些群体还需要更低成本、更便捷的服务。利用线上优势,让这个群体享受的服务更多、更好一些,是我们要做的事情。”

微众银行线上发放的第一笔贷款利率是7.5%,令同业感受到了压力。没有网点建设和人员成本的负担,微众银行轻装上阵,杀入利率市场化正酣的银行竞争。

当然,微众银行需要更多、更低廉的资金进一步降低成本,而储户如何存款,如何确保存款安全,是互联网银行面临的一大课题。

“我们任何系统的上线、资格的申请都是要得到监管认可的,在微众存款一定会与在其他银行机构存款一样安全,这一点请大家放心。”曹彤的回答,虽然不便透露与监管层正在沟通的内容,但显然是有底气的。

银行专业性很强,网络银行的班底是否靠谱?记者了解到,行长曹彤曾就职于招商银行、进出口银行,有20多年从业经验;监事长李南青曾为平安银行董秘;副行长黄黎明原为陆金所副总经理;首席审计官秦辉曾任深圳银监局政策法规处处长。员工中50%技术人员,30%金融人才,20%互联网人才。

对可能于4月正式营业的微众银行,公众具体如何进行存贷款,曹彤没有给予细节解释。不过,对于单靠网络银行显然无法解决的现金业务,显然要与现有实体银行进行合作。

“用户可以线上找到我们,在他们最常在、最便捷的场景里面找到我们。”曹彤的描述给人留下想象的空间。

(新华社深圳2月1日电)

微众银行承载着人们对银行业创新的诸多期待

传统银行出路何在

微众银行通过人脸识别技术和大数据信用评级发放贷款。图为微众银行工作人员日前演示人脸识别技术。(资料照片)

深圳前海微众银行正在内测试运营。这家依靠互联网来获客、服务、风控的新型银行散发着神秘感,也承载着人们对于银行业创新的诸多期待。

首家互联网银行前来“踢馆”,一种全新、接地气的经营方式将对“高冷”的传统银行带来怎样的冲击?互联网银行面临的安全、监管等诸多现实问题又将如何解决?以互联网银行为先行者的民营银行横空出世,金融服务百姓和实体经济能有大的提升么?

服务草根的新期待

“WeBank”——微众银行的标记耐人寻味。“WeBank”直译过来就是“我们银行”,很能拉近和客户的距离,和大型银行“爱存不存”的“高冷”气质完全不同。

常常抱怨银行服务不佳的金融消费者对于网络银行的“踢馆”满心期待:希望不再受网点排长队、脸难看的气,也不再需要为贷款准备一打又一打复杂文件,经历一连串繁琐手续。

传统银行发放贷款是通过网点、人员的积累来实现的。面对中国1800万注册企业、近5000万非注册的个体工商户,银行网点扩张在所难免。

银监会批复的首批5家试点民营银行中,除深圳前海微众银行之外,阿里巴巴旗下的浙江网商银行也明确了“互联网银行”发展道路。网商银行筹备组负责人俞胜法近日再次明确,网商银行将不设实体网点,不经营现金业务。

其实,舒适的客户体验仅是表象,互联网银行创造的全新融资模式紧紧契合当下所需的“普惠金融”的路子,在“草根”身上探求金融需求,为更多人创业提供资金支持。

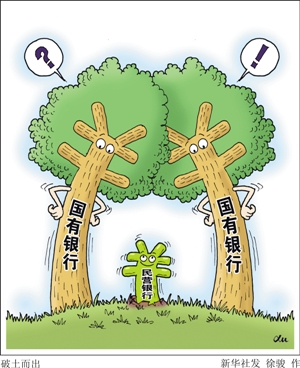

网络银行的出现将倒逼传统银行转型。 新华社发

颠覆传统的新模式

“相比过去少数精英式的服务方式,互联网金融更为普惠,更容易得到大众青睐。”中央财经大学教授郭田勇表示,网络银行正在利用互联网思维及技术,一步步颠覆传统金融模式。

“传统的银行贷款主要是基于财务信息来做信用的判断,只能服务有限的人群;因为有大数据的出现,可以有财务数据、社交数据、交易数据,纬度更广可以服务大众。”微众银行行长曹彤在一次论坛上表示。

背靠着腾讯这个互联网企业,微众银行自从诞生就被赋予一种群体创新精神,经营模式也主打“个存小贷”。互联网是开放和包容的,处处体现“We”的银行,正在要求客户一块来众筹、众建、众创,基于大数据创造金融需求,而非仅仅满足金融需求。

倒逼传统银行的新起点

网络银行和传统银行竞争的大幕已徐徐拉开。近日,建行在北京、上海、广州等11座城市布点的“智慧银行”正式开业,掀起新一轮银行网点创新升级的浪潮。

在互联网大潮紧逼下,传统银行此前高不可攀的姿态正在发生扭转:余额宝催生了银行系的各类“宝”,支付宝迫使银行也做电商收集信息,P2P紧逼银行更贴近中小企业服务,不少银行更是转战直销银行、移动金融……

“基于银行角度做的互联网实践已经至少15年了,但太强的边界意识使得银行没有做到互联互通,所以今天仍然感觉面临挑战。”曾在银行工作20多年的微众银行行长曹彤深有感触地说,互联网企业没有边界不断地跨界发展,才有今天的成功。

更多企业对网络银行跃跃欲试。京东CEO刘强东曾表示,不排除今后京东也有涉足民营银行、甚至尝试互联网银行的打算。

“对网络银行,传统银行既不会视其为假想敌,也不会不屑一顾。”中国银行国际金融研究所副所长宗良表示,网络银行带来的互联网思维和创新理念值得传统银行学习。传统银行碍于成本限制不可能完全满足市场需要,这为主攻小微的网络银行留下了较大空间。

其实,传统银行面对的不仅是网络银行,而是整个民营银行“团队”的竞争。日前上海银监局批准上海华瑞银行开业,成为第二家获准开业的民营银行。

民营银行大多定位于草根金融,使得融资难、融资贵问题的缓解有了新的希望。此前,首位获得微众银行贷款的客户贷款利率为7.5%,而同样基于互联网大数据做小微贷款的蚂蚁微贷,平均贷款利率在10%至15%,都低于小微企业其他渠道的实际融资成本。

不管互联网、民营银行和传统银行的竞争是怎样的结局,有一点是非常明确的,中国银行业未来的发展必然沿着利率市场化、多元竞争和新技术层出不穷之路走下去,百姓和实体经济都期待更好的金融服务。(新华)

网络银行安全吗?

尽管人们对互联网银行多有期待,但新技术、新理念所带来的一系列现实问题却不容忽视,多重障碍亟待跨越。

“在网点面对面沟通有时都能遭遇销售诱导存单变保单,传统银行实名开设的账户还经常莫名其妙丢钱,互联网银行只靠线上服务怎么让人轻易相信?”北京市民潘小姐的疑惑说出不少储户的心声。

虽然微众银行已经明确表示,“在微众存款一定会与在其他银行机构存款一样安全。”不过,要想令储户放心,还得在内控和技术层面拿出更有力的保障。

业内人士表示,线上业务最大风险是欺诈风险。微众银行以个人客户和小微企业为主,小额、分散的特点突出,对系统的服务能力要求很高,需要用大数法则分散风险。

互联网金融依靠大数据捕捉需求,可是有用的数据分布在哪里?业内人士认为,“刷脸”办业务确实很方便,但如何确保身份识别准确,如何避免洗钱、贪腐,这成为必须直面的难题。根据有关规定,未在银行柜台与个人见面认证开立的电子账户,不能转账结算、交易支付和现金收付。

网商银行筹备组负责人俞胜法日前表示,关于“面签”事宜,他们还在和监管部门协商,就目前来看解决这一问题的前景较为乐观。

国务院参事室参事夏斌直言,监管的滞后性可以理解,但互联网银行乃至互联网金融的监管都需要出台明确的规则,并逐渐找寻到监管与创新的平衡点。(新华)

服务好“微众”银行才有“钱途”

去年12月16日,前海微众银行领到营业执照。(资料照片)深圳商报记者 钟华登 摄

首家网络银行微众银行尚在内测中,但外界的高度关注甚至让这家银行的高管感到有些“如履薄冰”。其中的缘由,引人深思。

人们对微众银行的关注,不仅因为它是一家网络银行,也不仅因为它是一家民营银行,更因为它承载着人们对银行更好服务百姓和实体经济的真切期待。

银行要赚钱,再正常不过。但银行怎么赚钱,关系重大而长远。对过去一段时间里,一些银行只盯着大企业、大项目、大客户,一味依赖吃利差,过分沉浸于“以钱生钱”的虚拟游戏,公众有意见,实体经济受痛。这种模式不仅使得银行业发展不可持续,而且对国计民生不利。

银行生存的环境已大不相同,唯有变革才能健康发展。当前,大企业、大集团日益依赖直接融资,对银行贷款需求度下降;信托、基金、理财等新业态层出不穷,百姓也不再只能把钱存在银行;利率市场化迅速推进,利差这一银行传统盈利空间不断被挤压。一些银行已经开始调整经营模式,但转变还远远不够。

银行不但不能再“躺着赚钱”,今后要想赚到钱,还要“蛮拼的”才行。长期被大银行忽视的小微企业、百姓个人消费等金融需求,一直因为缺乏银行信贷等信用记录而无法享受到金融服务的草根阶层,恰恰成为未来巨大的增长点。服务好大众创业、万众创新,银行未来发展才有“钱途”。监管层力推的普惠金融,也正是此意。

首批民营银行试点第一家开张的是名为“微众”的网络银行,颇有深意。网络是一种新技术手段,民营银行是一种新的市场力量,新新联手,为的是推动银行业更好服务“微众”,有力支撑实体经济发展,服务好百姓日益多元的金融需求,并在这一过程中找到自己的“钱途”。(新华)

微众银行大事记

2014年12月12日 中国银监会表示,深圳前海微众银行已正式获准开业,这是中国首家网络银行。

2014年12月16日 “深圳前海微众银行股份有限公司”完成工商注册工作并领取营业执照。

2014年12月28日 “深圳前海微众银行股份有限公司”的微众银行官网面世,成为第一家上线的互联网银行。

2015年1月4日卡车司机徐军拿到了3.5万元贷款。这是微众银行作为国内首家开业的互联网民营银行完成的第一笔放贷业务。

2015年1月18日 微众银行试营业。

编辑:易晓春

上一篇前海法治建设 多项国内领先下一篇前海—蛇口片区自贸区试点方案正制订 将有专项计划